Da qualche mese stavo maturando l’idea di cambiare fondo pensione ma non trovavo la motivazione sufficiente per agire.

Non so voi ma spesso mi capita di soffrire di “bias di conferma”, ovvero la tendenza involontaria a cercare e trovare informazioni che confermino la mia scelta iniziale. Fortunatamente sono riuscito a fare un passo indietro che mi ha permesso di mettere in discussione la scelta passata. Ho capito che il fondo pensione che ho utilizzato fino a qualche giorno fa non è più lo strumento migliore per me.

In questo post ti spiego perché e come sono arrivato a questa decisione. L’importanza non è tanto quella di raccontarti le mie scelte personali, ma di condividere un ragionamento che sono sicuro potrebbe esserti utile se ti trovassi nella mia stessa situazione.

Se ti interessa approfondire cosa sono i fondi pensione e come funzionano, a questo link puoi trovare tanti altri miei articoli che parlano dell’argomento. Te ne segnalo alcuni qui:

– Fondo pensione: analizziamo vantaggi e svantaggi per capire a chi conviene di più

– Fondo pensione: quanto versare ogni anno per la tua pensione integrativa?

Quale fondo pensione ho utilizzato fino a ieri?

Come anticipato in un paio di articoli precedenti, qualche anno fa ho scelto di utilizzare una forma di previdenza complementare. Sebbene al tempo avessi meno informazioni e conoscenza rispetto ad oggi, ricordo che provai a fare una ricerca rispetto alle soluzioni che il mercato aveva da offrire.

Nel mio caso specifico, non avevo la possibilità di usare fondi pensione di categoria (detti anche chiusi). Sarebbe stato sicuramente un fattore preferenziale grazie al fatto che molti datori di lavoro scelgono di versare nel fondo una percentuale aggiuntiva allo stipendio. Mio malgrado, i miei datori di lavoro non hanno mai dato questo benefit. La scelta, quindi, era tra fondi aperti e Piani Individuali Pensionistici.

Poiché avevo usufruito dei loro servizi per un piano di accumulo, scelsi un PiP offerto da una nota società di roboadvisory. Al tempo si trattava di un prodotto nuovo, appena uscito sul mercato. Uno degli elementi che più mi fece propendere per loro era la filosofia dell’azienda, basata su trasparenza e costi bassi. Due dimensioni che al tempo erano ampiamente disattese dalla maggior parte delle società di investimento (banche, assicurazioni, etc.) italiane. Per molti versi continuano a esserlo tuttora.

Questa azienda si presentava come una ventata di freschezza specificando in modo chiaro il costo del loro Piano Individuale Pensionistico. Si tratta di uno dei costi più bassi nella categoria dei PiP e, conoscendo la loro strategia di investimento, ritenni che fosse la soluzione migliore. Dopo qualche anno, ho capito che mi sbagliavo.

Che cosa non mi piace di questo strumento?

La società di roboadvisory in questione è sicuramente molto seria e credo sia stata e continui a essere promotrice di un cambiamento di cui il panorama del risparmio e dell’investimento italiano ha estremo bisogno. Quando parliamo di PAC, trovo che abbia una delle soluzioni più convenienti ed efficienti per l’investitore privato che vuole delegare le decisioni di investimento a un’entità specializzata. Difficile trovare alternative migliori a su questo. Vediamo nel dettaglio cosa non mi è piaciuto:

#1 Le commissioni di gestione

Quando parliamo degli strumenti previdenziali offerti da questa società, purtroppo, la situazione non è altrettanto rosea. L’aspetto positivo principale e differenziante del loro PiP, infatti, è il costo che va dall’1,62% al 1,37%, a seconda degli anni di permanenza. Ma questo è anche un grande tallone d’Achille. Mi spiego meglio: è verissimo che il loro PiP ha un costo basso, ma questo vale solo in relazione al mercato dei PIP.

Il vero punto è che, se paragonato alle opzioni presenti nel panorama complessivo delle soluzioni di previdenza complementare, la situazione cambia drasticamente. Per intenderci, allargando l’analisi anche ai fondi pensione aperti (tralasciando i chiusi perché non accessibili a chiunque) il costo del PiP in questione è nettamente superiore ad altre opzioni sul mercato.

#2 La trasparenza e i costi di gestione dei singoli investimenti

Per offrire il proprio PiP, questa azienda si appoggia a una nota e solida società assicurativa. Questa è un’informazione che viene divulgata apertamente e, fin qui, nessun problema. La questione è che la trasparenza di questo strumento è nettamente inferiore allo standard a cui aveva abituato i clienti.

A differenza delle dinamiche che caratterizzano il PAC, infatti, per l’utente medio è estremamente difficile capire in quali strumenti vengono investiti i soldi che destina al PiP. La nota informativa parla di costi e asset allocation per le varie linee di investimento disponibili, ma il cliente non ha modo di sapere cosa viene concretamente acquistati dai gestori del fondo.

Potrebbe sembrare un eccesso di pignoleria, ma non lo è affatto. Sapere cosa comprano i fund managers con i nostri soldi è fondamentale per capire quali sono i costi di tali strumenti. Che si tratti di ETF o quote di fondi di investimento, il cliente deve essere a conoscenza dei costi di gestione ed eventualmente di entrata/uscita degli strumenti contenuti all’interno del portafoglio.

Quando mi sono rivolto al suddetto roboadvisor per chiedere maggiori informazioni, la risposta è stata: “Per legge non siamo tenuti a dare questa informazione”. Non sarei stato sorpreso se una frase simile venisse dal classico promotore finanziario, ma sentirlo proprio da loro mi ha lasciato a dir poco esterrefatto.

A quel punto mi sono chiesto: ma il costo che indicano nella propria pagina dedicata al PiP, include anche i costi di gestione, entrata, uscita etc. dei vari strumenti contenuti nel portafoglio, oppure no? La risposta purtroppo non è nè ovvia né facile da recuperare. Ovviamente, si spera nello scenario migliore.

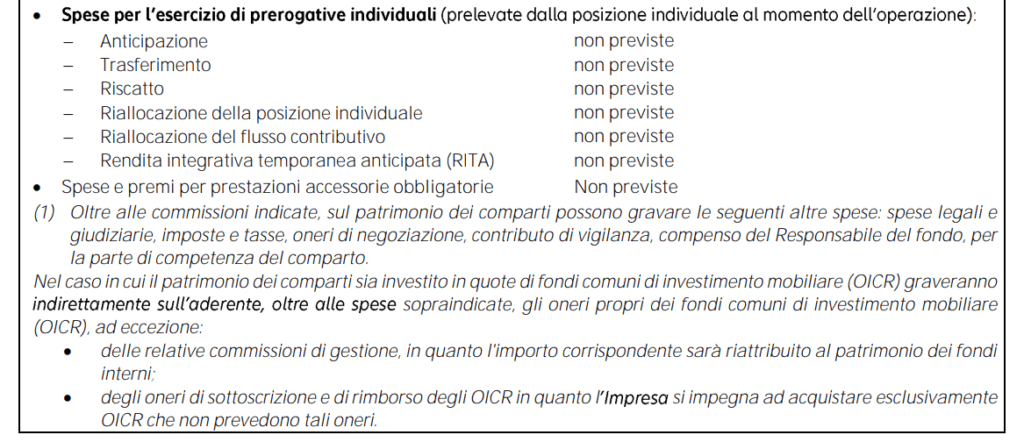

Di seguito trovate lo screeenshot della sezione della nota informativa che specifica questo punto. La mia interpretazione è ottimistica ma da loro ancora nessuna risposta.

#3 La scelta unilaterale di optare per l’ESG

L’ultimo punto, ma non meno importante, è il fatto che circa un anno fa la nota società di roboadvisory ha deciso di convertire tutti i fondi pensione in portafogli tematici ESG. Hanno ritenuto corretto procedere unilateralmente informando il cliente della loro decisione tramite mail. Questa è la mail che ho ricevuto a febbraio 2022.

Capisco perfettamente il fatto che le decisioni di investimento sono delegate alla società, ma non trovo corretto fare questo tipo di scelta in modo così arbitrario. A questo punto ti starai chiedendo perché mi sto accanendo contro gli investimenti ESG. Se pensi che non mi importi del pianeta, della sostenibilità, o di usare gli investimenti come strumento per creare esternalità positive, non è così. Ci credo eccome, ma sono altrettanto convinto che l’ESG non è a oggi la risposta a questo tipo di problemi. Se ti interessa approfondire, puoi leggere il post in cui spiego nel dettaglio perché bisogna fare attenzione con questo tipo di investimento tematico.

Il tema più importante è che non esiste ancora alcune prova che l’ESG sovrapperformi rispetto ai comuni investimenti passivi. Gli indici basati sulla capitalizzazione di borsa sono lo strumento più efficace per carpire le performance del mercato, soprattutto grazie ai bassissimi costi di gestione. Un vantaggio che gli strumenti ESG oggi non posseggono.

La mancanza di trasparenza prima citata abbinata ai potenziali costi, non mi fa star tranquillo. In particolare, non riesco a capire in modo chiaro se i costi dei singoli strumenti ESG vadano ad aumentare il costo complessivo del mio PiP. Per chiarezza e onestà intellettuale, preciso che la commissione di gestione applicata dalla società è rimasta sempre la stessa. Quello che non si comprende è se i costi dei singoli ETF (che saranno superiori ai classici a causa della componente ESG) sono comunque a carico del cliente o meno. L’azienda in questione non fornisce alcun tipo di delucidazione, neanche quando esortati direttamente dal sottoscritto.

Cambiare fondo pensione: quale strumento ho scelto e perché

L’alternativa migliore che ho trovato sul mercato oggi è un prodotto di Allianz. La società assicurativa offre varie alternative le cui differenze e posizionamento sul mercato non sono immediatamente discernibili. Spulciando un po’, mi sono imbattuto nel fondo pensione aperto denominato “Insieme”. Questo è lo strumento che ho scelto e che userò come strumento per la previdenza complementare da qui in poi.

Uno dei motivi principali è il costo di gestione complessivo. Sebbene Allianz abbia la medesima problematica sulla trasparenza della società che ho usato precedentemente, la commissione di gestione di Insieme è nettamente inferiore. Ipotizzando una permanenza nel fondo di 10 anni, si passa da un costo medio di 1,42% allo 0,80% di Allianz Insieme: il 44% in meno.

L’altro aspetto che mi ha fatto propendere per questa scelta è la strategia di investimento. Anche se si tratta di gestione attiva, i portafogli di Allianz Insieme sembrano seguire una filosofia di investimento passiva volta a replicare il più fedelmente i benchmark di riferimento.

Nel mio caso specifico, avendo ancora molti anni di lavoro davanti, ho scelto la linea 100% azionaria. Un’opzione che il roboadvisor che usavo prima non ha, visto che tutti i loro portafogli sono sempre multi-asset. Anche i più aggressivi contengono comunque una parte sostanziale di obbligazioni e/o altre classi di strumenti. È rilevante per chi, come me, è disposto a sopportare l’alta volatilità di un portafoglio totalmente azionario in cambio di maggiori rendimenti attesi nel lungo periodo.

Molto probabilmente investirò sia il mio TFR che i contributi volontari direttamente al nuovo fondo Allianz Insieme. Aspetterò a trasferire il capitale attualmente presente nel vecchio PiP perché il rendimento a oggi è del -6%. Aspettare che recuperi almeno la somma investita mi sembra preferibile rispetto a bloccare una perdita sicura oggi.

Domande per i lettori

Che fondo pensione usi? Sulla base di quali criteri hai fatto la tua scelta? Qual è stata la tua esperienza con i prodotti di previdenza complementare attualmente presenti sul mercato? Avresti altre soluzioni da suggerire in alternativa a quella che ho scelto?