Potresti aver sentito parlare di Piano di Accumulo perché magari te l’ha detto un’amica a cena, te l’ha proposto il tuo consulente finanziario o semplicemente perché ti stai interessando ai temi della finanza personale. In questo post ho deciso di fare chiarezza su cos’è un Piano di Accumulo del Capitale, come funziona attraverso una simulazione PAC e quali sono vantaggi e svantaggi. Vediamolo di seguito:

Cos’è il Piano Accumulo Capitale (PAC)?

Il Piano di Accumulo del Capitale (PAC), conosciuto anche come Dollar-Cost Averaging, è una strategia che consiste nell’investire somme di denaro sempre uguali a intervalli regolari. Ad esempio, se stai seguendo un PAC con intervalli mensili, significa che investirai sempre la stessa somma, lo sesso giorno, ogni mese a prescindere da quello che accade sui mercati finanziari o dal prezzo degli strumenti che acquisti per il tuo PAC. Per capire meglio, di seguito ti propongo una simulazione di un PAC.

Come funziona un piano di accumulo?

Ti propongo un esempio concreto per capire esattamente come funziona un PAC attraverso una simulazione. Supponiamo che per i prossimi sei mesi avrai fondi pari a 100 euro al mese da investire e che hai scelto di farlo comprando azioni di un ETF indicizzato.

Ogni volta che acquisterai le azioni (una volta al mese), il prezzo delle azioni dell’ETF sarà diverso dal prezzo del mese prima. Questo vuol dire che riceverai una quantità di azioni diversa ogni mese. Ho creato questo specchietto per farti vedere chiaramente come funziona:

| Mese | Investimento (EUR) | Prezzo unitario (EUR) | Azioni acquistate | Azioni totali | Valore totale cumulato (EUR) |

| 1 | 100,0 | 10,0 | 10,0 | 10,0 | 100,0 |

| 2 | 100,0 | 9,0 | 11,1 | 21,1 | 190,0 |

| 3 | 100,0 | 7,0 | 14,3 | 35,4 | 247,8 |

| 4 | 100,0 | 12,0 | 8,3 | 43,7 | 524,8 |

| 5 | 100,0 | 14,0 | 7,1 | 50,9 | 712,2 |

| 6 | 100,0 | 16,0 | 6,3 | 57,1 | 914,0 |

| Totale importo investito (EUR) | Unità acquistate | Prezzo medio azioni (EUR) | Valore totale dell’investimento (EUR) | Guadagno/Perdita (EUR) |

| 600,00 | 57,12 | 10,50 | 913,97 | 313,97 |

Dopo aver acquistato azioni per un valore di 100 euro al mese per 6 mesi, avrai speso 600 euro e avrai in mano 57 azioni per un valore totale di 914 euro, 314 euro in più di quante ne hai spese. Ovviamente non ti sto dicendo che con questa strategia otterrai sempre un guadagno dai tuoi investimenti. Come ho spiegato in un altro articolo, nel breve periodo i mercati possono subire svariate correzioni. L’investitore intelligente guarda sempre al lungo periodo dove le probabilità di avere dei guadagni sono molto più alte.

A cosa servono i piani di accumulo?

Permette di combattere il market timing

“Dopo 50 anni in questo settore, non conosco nessuno che abbia fatto market timing con successo in modo costante.”

John Bogle

Il market timing è una strategia opposta al Piano di Accumulo e consiste nell’investire o disinvestire in momenti specifici in base alla previsione delle fluttuazioni dei mercati. Il market timing è una strategia di investimento attivo, diversa dalle strategie di investimento passivo, tra le quali rientra sicuramente il Piano di Accumulo del Capitale.

L’opinione di molti esperti è che per l’investitore medio, il market timing è una strategia fallimentare rispetto al “buy&hold”, ovvero acquistare titoli e tenerli per un periodo prolungato di tempo (tipicamente anni). Questo non vuol dire che il market timing non funzioni mai, sicuramente è ed è stata una tecnica che ha generato anche importanti guadagni per alcuni trader e investitori.

Tuttavia, anticipare i movimenti del mercato è estremamente difficile e gli studi fatti ci dicono che, nel lungo periodo, il market timing produce risultati quasi sempre peggiori rispetto alle strategie “buy&hold”. Il motivo sta nel fatto che è molto difficile indovinare ripetutamente i movimenti del mercato per lunghi periodi di tempo.

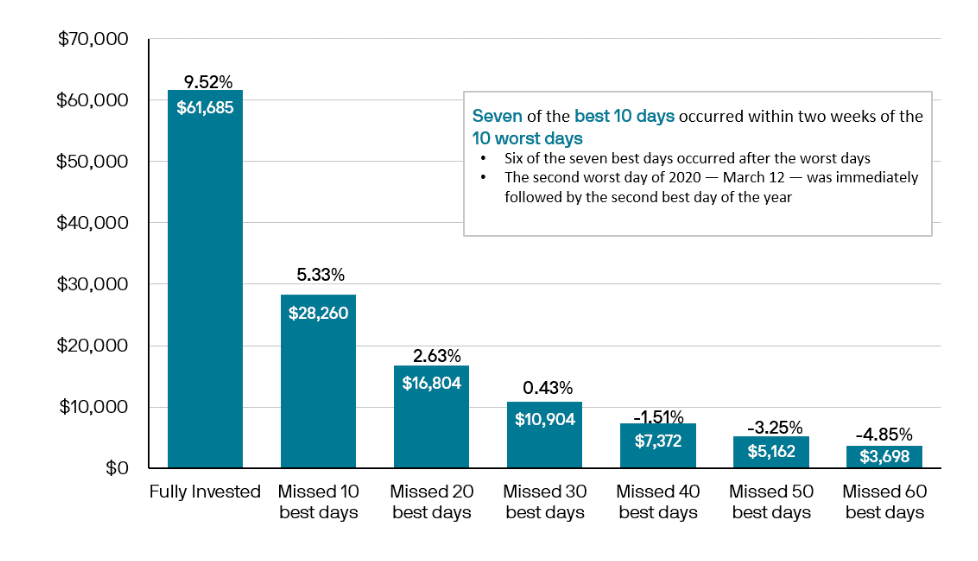

Secondo uno studio condotto da J.P. Morgan (una grande banca d’investimento e asset manager) negli ultimi dieci anni, sette dei dieci migliori giorni per i mercati sono accaduti dopo due settimane dai peggiori giorni dell’anno.

Ciò vuol dire che se esci o entri dal mercato cercando di anticiparne i movimenti, rischi di vendere poco prima che si generi una di queste importanti giornate senza, avere il tempo materiale di reinvestire per tempo. Se ti interessa vederne i numeri, dai un’occhiata a questo grafico che compara l’impatto sui guadagni quando si “perdono” giorni importanti:

Negli ultimi venti anni, lo S&P ha generato un guadagno annuale del 6% circa. Se avessi perso anche solo dieci dei migliori giorni per i mercati (in questo caso del mercato azionario americano, essendo l’analisi basata sullo S&P 500), i tuoi guadagni si sarebbero ridotti di oltre la metà, precisamente al 2,44%.

Ecco perché rimanere “investiti” è fondamentale perché è difficilissimo prevedere quando è meglio disinvestire e poi avere la possibilità di reinvestire tempestivamente per approfittare dei “best days” dei mercati.

Rimuove lo stress emotivo

Un piano di risparmio aiuta a eliminare gli stress emotivi derivanti dal doversi preoccupare se, al momento di dover fare un investimento, il titolo che vuoi acquistare stia per salire o scendere. Questo richiede grandi capacità d’indovinare dove andrà il mercato e costante monitoraggio dei movimenti.

Attraverso un Piano di Accumulo, invece, dovrai preoccuparti esclusivamente di fare l’investimento alla data prestabilita. Il resto del lavoro lo lascerai al mercato che, come abbiamo visto prima, nel lungo termine tende sempre in una direzione: in alto a destra, ovvero tende sempre a crescere.

Riduce i costi del tuo piano di risparmio

Comprare o vendere titoli finanziari spesso comporta dei costi di transazione che dovrai corrispondere all’intermediario ogni volta che esegui un’operazione. Di conseguenza, ogni volta che metti in atto una strategia di investimento attivo, acquisti o vendi titoli finanziari per anticipare i movimenti dei mercati. Questo tipo di strategia aumenta notevolmente i costi di transazione e le commissioni che gli intermediari ti chiedono per portare a termine queste operazioni.

Ad onor del vero, è importante sottolineare che la tendenza delle principali piattaforme di trading online è verso quella di ridurre o rimuovere completamente questi costi. Ad esempio, quasi nessuna piattaforma online chiede costi per vendere o acquistare azioni singole. Questo però non vale per chi acquista tramite l’home banking della propria banca dove, invece, i costi ci sono e sono salati.

Poi abbiamo anche il tema della tassazione. Infatti, se sei bravo e hai successo con la tua strategia attiva, riuscirai a generare una plusvalenza (o capital gain) dalle azioni che compri e rivendi e quindi dovrai pagare le tasse sul guadagno generato.

Usando un PAC e investendo per il lungo termine con una strategia “buy&hold”, invece, ridurrai enormemente i costi di transazione perché continuerai a comprare lo stesso titolo nel tempo. Pagherai anche meno tasse in quanto il capital gain sarà tassato solo al termine della tua fase di accumulo quando disinvestirai (e quindi venderai i titoli) gradualmente perché quei soldi dovrai effettivamente spenderli.

A cosa bisogna fare attenzione quando si parla di Piani di Accumulo?

Vediamo di seguito alcune criticità su cui è bene fare chiarezza quando si parla di PAC:

Non è indicato se hai già un capitale importante da investire

Il principale problema del Piano di Accumulo sta nel fatto che, come abbiamo già detto sopra, il mercato tende sempre al rialzo nel lungo termine. Ciò significa che se investissi una somma prima, sarebbe probabile che faccia meglio di importi più piccoli investiti in un periodo di tempo prolungato. Questa somma fornirà un rendimento migliore nel lungo periodo a causa della tendenza al rialzo del mercato.

Questo problema si pone quando hai una somma consistente di risparmi fermi sul tuo conto, hai la fortuna di ereditare un importo significativo di soldi o altre situazioni in cui ti trovi mano un patrimonio di liquidità di cui non sai cosa fare. In questo caso, fare un piano di accumulo potrebbe non essere l’idea migliore.

È vero, infatti, che il piano di accumulo ti permetterebbe di evitare la volatilità dei mercati nel breve termine (quindi evitare il rischio di investire tutti i soldi comprando a un prezzo troppo alto), ma ciò significa che la gran parte dei soldi non verrebbero investiti se non dopo molto tempo.

Però abbiamo detto che il mercato tende sempre al rialzo; quei soldi che rimangono fermi, quindi, non guadagnerebbero nulla per un lungo periodo di tempo, a seconda di quanto hai frazionato l’investimento della somma complessiva a disposizione. Sarebbe più conveniente investire tutto subito oppure, se proprio ti fa sentire più tranquillo, frazionare per investire tutto il capitale in un periodo abbastanza breve.

Appare evidente, quindi, che il piano di accumulo conviene soprattutto a chi non ha già un capitale importante da investire ma intende costruirselo investendo in periodi prestabiliti una parte dello stipendio o del proprio reddito in generale.

Non vuol dire che stai investendo in un buon strumento finanziario

Il Piano di Accumulo è una strategia per mitigare alcuni tipi di rischio ma sta a te identificare lo strumento o gli strumenti finanziari in cui investire gradualmente nel tempo. Se, ad esempio, scegli di creare un piano di accumulo totalmente dedicato ad azioni Tesla o BitCoin, sarai esposto ai rischi connessi ad avere un portafoglio così concentrato.

Il PAC non è garanzia di buon investimento perché quello in cui investire lo devi scegliere tu. Anche qui, ti consiglio il mio articolo su come investire in azioni per avere maggiori dettagli sul tema.

Domande per i lettori

Hai mai provato a prevedere gli andamenti del mercato? Se si, qual’è stata la tua esperienza? Conosci altre strategie per combattere lo stress e l’emotività quando investi? Pensi che ci siano ulteriori vantaggi/svantaggi nell’usare un PAC?